Lãi suất tiết kiệm ngân hàng nào cao nhất?

Một số ngân hàng hạ lãi suất huy động, trong khi số khác điều chỉnh tăng. Một số lãi suất đặc biệt vẫn được ngân hàng duy trì với điều kiện lượng tiền gửi trăm tỷ đồng.

Trên thị trường, lãi suất huy động cao nhất được công bố là 8,2%/năm tại OCB khi gửi tiền giá trị trên 500 tỷ đồng, kỳ hạn 13 tháng. Khoản tiền gửi 12 tháng với điều kiện tương tự hưởng lãi suất 8,1%/năm. Với các khoản tiền dưới 500 tỷ đồng, ngân hàng sẽ trả lãi suất 6-6,1% cho kỳ hạn 12 hoặc 15 tháng.

ACB công bố lãi suất tiền gửi giá trị trên 30 tỷ đồng kỳ hạn 13 tháng là 7,4%. Đây là điều kiện thấp nhất trong số các ngân hàng công bố lãi suất đặc biệt. Với khoản tiền gửi dưới 30 tỷ đồng, lãi suất là 6,6%/năm cho kỳ hạn 13 tháng, 5,7%/năm cho kỳ hạn 12 tháng.

Một số ngân hàng khác như Techcombank cũng công bố lãi suất đặc biệt 7,1%/năm, MSB 7%/năm, LienVietPostBank với 6,99%/năm, HDBank với 6,95%/năm... với các điều kiện riêng áp dụng cho các khoản tiền gửi giá trị lớn trên 200-300 tỷ đồng với kỳ hạn 12-13 tháng.

Với khoản tiền gửi thông thường, lãi suất thường thấp hơn 1-2,5% với cùng kỳ kỳ hạn, phổ biến là 5,12-6,8%/năm. Cá biệt tại Techcombank, lãi suất tiền gửi cuối kỳ cao nhất cho khách hàng ưu tiên ở mức 4,5-4,9%, thấp nhất trong số các ngân hàng tư nhân Việt Nam. Nhóm ngân hàng thương mại quốc doanh Vietcombank có lãi suất 12 tháng thấp nhất, 5,5%/năm, các ngân hàng còn lại đều để lại suất 5,6%/năm.

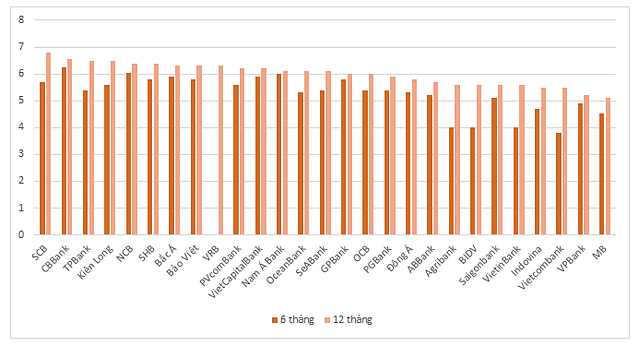

Lãi suất tiết kiệm một số ngân hàng. Nguồn: Tổng hợp.

Lãi suất biến động trái chiều

Từ đầu tháng 7, một số ngân hàng công bố biểu lãi suất mới, điều chỉnh tăng tại một số kỳ hạn. Đơn cử Vietcombank tăng 20 điểm cơ bản tại kỳ hạn dưới 12 tháng. Lãi suất tiền gửi 1 tháng nâng từ 2,9% lên 3,1%, kỳ hạn 3 tháng nâng từ 3,2% lên 3,4%, 6-9 tháng nâng lên 4%.

Bac A Bank cũng nâng lãi suất kỳ hạn 1 tháng và 2 tháng thêm 10 điểm cơ bản. Đồng thời, kỳ hạn 6-12 tháng và 15 tháng, lãi suất cũng tăng 20 điểm cơ bản. Các kỳ hạn 18-36 tháng tăng 10 điểm cơ bản.

Ở chiều ngược lại, LienVietPostBank hạ lãi suất 10 điểm cơ bản tại một số kỳ hạn như 6 tháng từ 4,3% xuống 4,2%; kỳ hạn 9-11 tháng từ 4,5% về 4,4%, kỳ hạn 12 tháng giảm về 5,6%. Các thời gian gửi trên 12 tháng, lãi suất giảm 20 điểm cơ bản so với tháng trước từ 5,8% về 5,6%. Lãi suất 48 tháng hạ từ 5,9% về 5,7%.

Sacombank cũng hạ lãi suất huy động 20 điểm cơ bản tại hầu hết kỳ hạn so với đầu tháng trước. Trong đó, lãi suất huy động 1 tháng còn 3%/năm; 3 tháng là 3,4%/năm; 6 tháng 4,8%/năm, 12 tháng là 5,5%/năm…

VPBank cũng giảm lãi suất tại hầu hết kỳ hạn. Đơn cử, lãi suất tiền gửi ở kỳ hạn 1 tháng 18 điểm cơ bản so với tháng trước xuống 3,3%. Các kỳ hạn từ 6 tháng đến 36 tháng, lãi suất giảm 20 điểm cơ bản. Riêng lãi suất ở kỳ hạn 2 tháng áp dụng cho số tiền gửi từ 50 tỷ đồng trở lên tăng 10 điểm cơ bản so với trước.

Lãi suất biến động trái chiều tại các ngân hàng. Ảnh: B.L

Nhìn chung mặt bằng lãi suất huy động thấp hơn 150-200 điểm cơ bản so với giai đoạn trước dịch. Tính đến 21/6, tăng trưởng tín dụng toàn nền kinh tế đạt 5,47% trong khi huy động toàn tăng 3,13%.

Chuyên gia Tài chính Ngân hàng Nguyễn Trí Hiếu nhận định tăng trưởng huy động thấp hơn cùng kỳ và thấp hơn tăng trưởng tín dụng cho thấy một lượng tiền lớn của người dân đã được rút ra để đổ vào chứng khoán và bất động sản. Nếu tình trạng này tiếp tục tiếp diễn lãi suất có thể tăng lên, vì ngân hàng buộc phải tăng huy động để cho vay và thường các nhà băng sẽ hút vốn bằng cách tăng lãi suất.

Đồng quan điểm, SSI Research cho rằng môi trường lãi suất thấp như hiện tại khiến chênh lệch tiền gửi – tín dụng sẽ chịu áp lực thu hẹp và giữ nguyên quan điểm lãi suất tiền gửi có thể nhích tăng khoảng 50 điểm cơ bản trong khi lãi suất cho vay vẫn sẽ ổn định trong nửa cuối năm 2021.

TS. Võ Trí Thành, Viện trưởng Viện Nghiên cứu chiến lược thương hiệu và cạnh tranh cho rằng có 2 tín hiệu cần quan tâm để biết xu hướng lãi suất thời gian tới. Một là quá trình hồi phục hồi nền kinh tế đã đủ mạnh hay còn nhiều rủi ro phía trước. Hai là diễn biến của lạm phát, nếu tăng nhanh có thể hạn chế sự nới lỏng tiền tệ.

Theo ông Thành, tuy tốc độ huy động tiền gửi tăng thấp hơn tốc độ cho vay nhưng thanh khoản hệ thống vẫn khá dồi dào nên về ngắn hạn lãi suất vẫn duy trì ở mức thấp. Tuy nhiên, trong dài hạn, khi dòng tiền đổ nhiều hơn vào chứng khoán và các thị trường khác, tăng trưởng huy động chậm hơn có thể ảnh hưởng ít nhiều tới thanh khoản các nhà băng. Điều này thể hiện ở thực tế một số ngân hàng đã tăng lãi suất nhưng không quá áp lực.

Vị tiến sĩ cho rằng lãi suất sẽ được duy trì ở mức thấp một phần do người ta vẫn nghĩ lạm phát tăng nhưng trong tầm kiểm soát. Cùng với đó cách điều hành công cụ tiền tệ của Ngân hàng Nhà nước (NHNN) vẫn có thể được kiểm soát tốt, uyển chuyển. Đồng thời, tỷ giá VND/USD được dự báo ổn định là những yếu tố hỗ trợ duy trì lãi suất ngân hàng tiếp tục được duy trì ở mức thấp từ nay tới cuối năm.

Trong khi đó, theo kết quả khảo sát các tổ chức tín dụng của NHNN, mặt bằng lãi suất huy động – cho vay được dự báo xoay quanh mức hiện tại tính đến cuối năm 2021, riêng nhóm ngân hàng thương mại cổ phần và nhóm công ty tài chính giảm nhẹ.