4 thông tin tư vấn viên bảo hiểm khuyên khách hàng cần lưu ý để không nhầm lẫn đáng tiếc

Bảo hiểm nào cũng sẽ có "phí rơi", đừng nên mua bảo hiểm nhân thọ cho bố mẹ đã có tuổi hay bảo hiểm nhân thọ không đủ giúp bạn có một tương lai hưu trí an nhàn sẽ là những thông tin hữu ích được chị Tâm Phạm giải đáp tới bạn đọc.

Chị Tâm Phạm (hiện 27 tuổi, đang là Trưởng phòng kinh doanh tại Công ty Bảo hiểm nhân thọ FWD Việt Nam) sẽ có chia sẻ về một số thông tin hữu ích xoay quanh việc tham gia bảo hiểm nhân thọ mà nhiều người còn nhầm lẫn hoặc chưa rõ ràng.

1. Nếu bạn tạo ra thu nhập thì nên mua bảo hiểm nhân thọ càng sớm càng tốt vì chi phí sẽ rẻ hơn

Chị Tâm Phạm khuyên các bạn trẻ nên mua bảo hiểm nhân thọ càng sớm sẽ càng tốt, vì khi sức khỏe tốt thì chi phí mua càng rẻ, tiết kiệm được tiền hơn so với việc mua trễ.

Việc mua bảo hiểm nhân thọ càng sớm càng tốt vì khi bạn trẻ khỏe, ít bệnh tật thì chi phí tham gia sẽ rẻ hơn so với khi bạn tham gia muộn. Hãy suy nghĩ bảo hiểm nhân thọ như một kế hoạch B nếu như không may rủi ro trong cuộc sống ập đến thì bạn đã có sẵn một kế hoạch dự phòng cho mình.

Chính vì thế, các bạn vẫn đang ở trường hợp độc thân vui vẻ và không có ai phụ thuộc vào tài chính thì việc mua bảo hiểm nhân thọ càng sớm sẽ càng tốt.

Còn nếu bạn đang có những người phụ thuộc vào thu nhập ví dụ như bố mẹ già hay con nhỏ và sự mất mát về thu nhập của bạn sẽ làm ảnh hưởng rất lớn đến cuộc sống của họ thì càng nên suy nghĩ đến việc mua bảo hiểm nhân thọ.

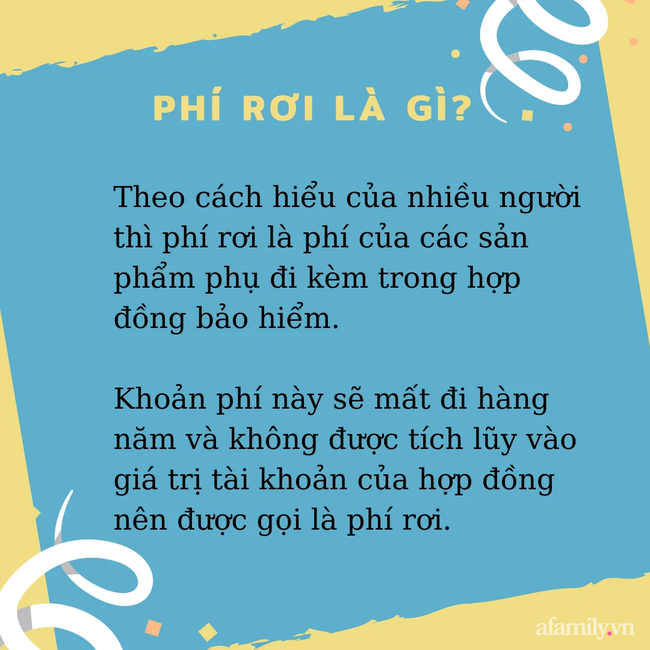

2. Bảo hiểm nào cũng sẽ có phí rơi

Trong ngành bảo hiểm nhân thọ không có khái niệm phí rơi mà đó là 1 từ mọi người quen dùng để nói với nhau cho dễ hiểu. "Theo cách hiểu của nhiều người thì phí rơi là phí của các sản phẩm phụ đi kèm trong hợp đồng bảo hiểm. Khoản phí này sẽ mất đi hàng năm và không được tích lũy vào giá trị tài khoản của hợp đồng nên được gọi là phí rơi", chị Tâm Phạm chia sẻ.

Nếu bạn nghe thấy tư vấn viên bảo hiểm nhân thọ nào tư vấn rằng: "Bên bảo hiểm này phí cao thế, bên em không hề có phí rơi. Đóng tiền vào bao nhiêu là tích lũy bấy nhiêu, tức là 100% là chưa chính xác", chị Tâm Phạm cho biết.

Thực tế là có một số sản phẩm bảo hiểm nhân thọ đã bao gồm hết tất cả quyền lợi từ quyền lợi về sinh mạng đến sức khỏe như ốm đau, tai nạn, bệnh tật nên không cần mua kèm thêm các sản phẩm bổ trợ khác.

Thế nhưng, điều này vô hình trung làm cho khách hàng và cả tư vấn viên đều hiểu lầm rằng số tiền họ đóng vào được mang đi tích lũy cả 100%.

Xét về mặt bản chất thì bạn sử dụng dịch vụ thì sẽ phải mất phí. Vậy thì chắc chắn bạn sẽ phải trả phí cho công ty bảo hiểm nhân thọ.

Ở hầu hết các công ty bảo hiểm nhân thọ phí sẽ được kê khai tách bạch để người mua dễ hiểu. Ngoài việc trả phí cho các sản phẩm bổ trợ, những sản phẩm chính (dự phòng cho những rủi ro về sinh mạng và có chức năng tích luỹ) cũng bị trừ 1 khoản phí rủi ro.

Tuy nhiên, có một số công ty bảo hiểm nhân thọ gộp chung các loại phí vào với nhau. Sự không tách bạch về phí này nhiều khi dẫn đến việc tư vấn viên bảo hiểm nhân thọ cũng bị lầm tưởng và không tư vấn đúng vào bản chất của vấn đề khiến khách hàng hiểu nhầm rằng không có phí rơi.

3. Đừng mua bảo hiểm nhân thọ cho bố mẹ đã có tuổi

"Bạn có thể mua bảo hiểm nhân thọ cho bản thân mình là gói chính và đính kèm các gói chăm sóc sức khỏe và quyền lợi sống khác cho bố mẹ", chị Tâm Phạm đưa lời khuyên.

Thực ra tiền là của bạn nên quyết định mua hay không cũng là ở bạn. Các bạn có thể mua bảo hiểm nhân thọ cho bố mẹ già cũng được, mua cho con nhỏ cũng được, cho bản thân bạn cũng được hoặc không mua cũng chẳng sao.

Nhưng lời khuyên của tư vấn viên là đừng mua bảo hiểm nhân thọ cho bố mẹ đã có tuổi là hợp lý. Bởi mục đích chính của bảo hiểm nhân thọ là dự phòng thu nhập cho gia đình nếu không may người trụ cột mất đi.

Vì vậy, bố mẹ già mà không tạo ra thu nhập nữa thì không cần dự phòng thu nhập bằng bảo hiểm nhân thọ. Ngoài ra, phí bảo hiểm nhân thọ cho người cao tuổi rất cao, giá trị và quyền lợi bảo vệ lại thấp. Thêm nữa, công ty bảo hiểm còn có thể loại trừ các bệnh lý nền nên mua bảo hiểm nhân thọ cho bố mẹ già sẽ rất thiệt thòi.

Cũng có nhiều người cho rằng, mua bảo hiểm nhân thọ cho bố mẹ là một cách báo hiếu. Tuy nhiên, bạn có thể tìm cách tốt hơn và có lợi cho tài chính của gia đình. Ví dụ như mua bảo hiểm nhân thọ cho bản thân mình là gói chính và đính kèm các gói chăm sóc sức khỏe và quyền lợi sống khác cho bố mẹ.

Nếu trường hợp rủi ro không may bạn gặp tai nạn hoặc mất đi thì công ty bảo hiểm nhân thọ sẽ bù đắp nguồn thu nhập đó và bố mẹ bạn sẽ có một khoản hưu trí chắc chắn khi về già.

4. Bảo hiểm nhân thọ không đủ giúp bạn có một tương lai hưu trí an nhàn

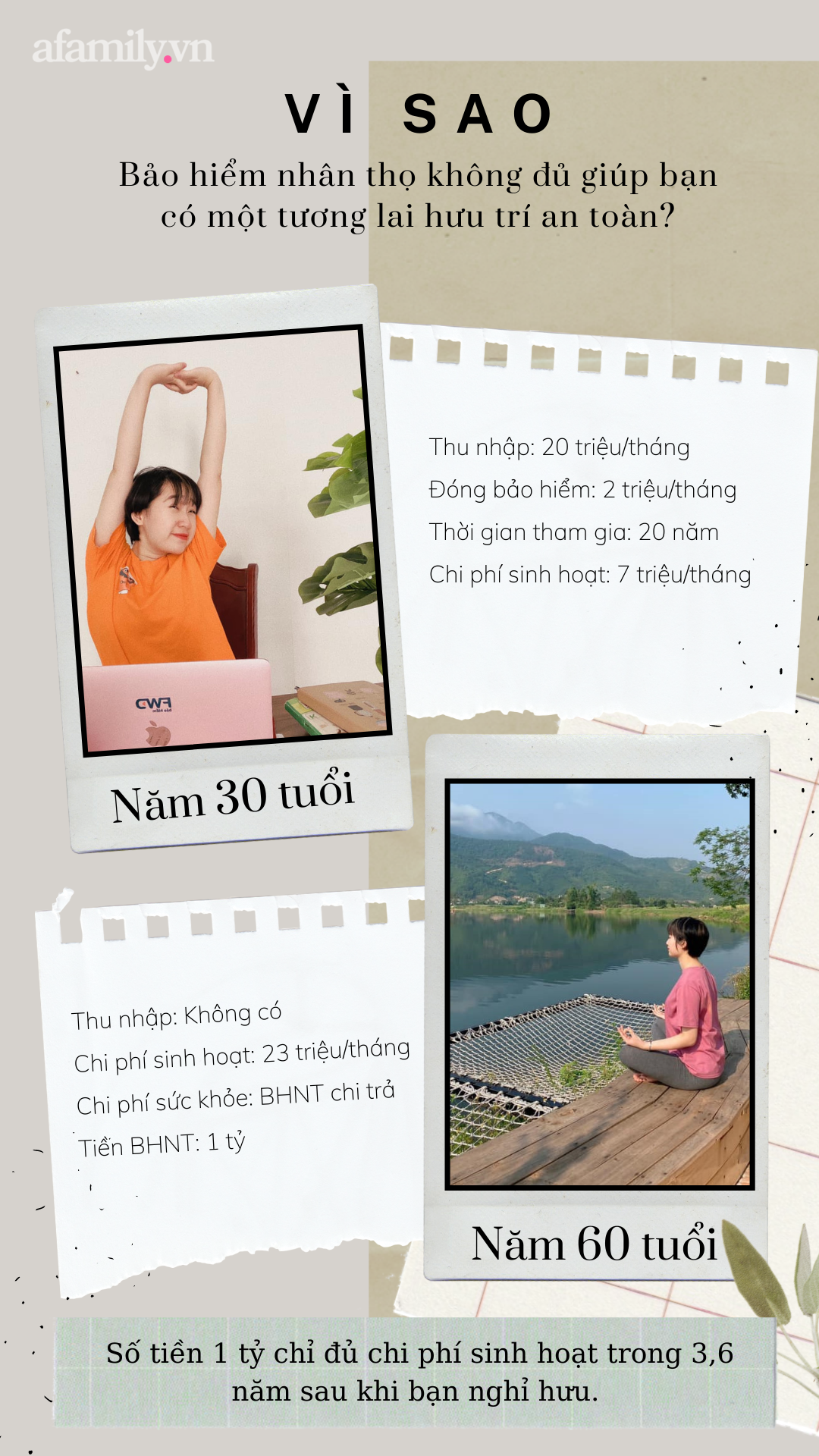

Chị Tâm lấy một ví dụ cụ thể:

Theo lý quyết tài chính cá nhân thì một người ở độ tuổi 30 với thu nhập là 20 triệu/tháng thì sẽ dành ra khoảng 10% thu nhập của mình là 2 triệu đồng để tiết kiệm nộp vào kênh bảo hiểm nhân thọ. Đóng phí trong vòng 20 năm và nếu không rút ra thì năm 60 tuổi thì khách hàng sẽ có số tiền dự trù là 1 tỷ.

Nếu chi phí sinh hoạt hàng tháng của khách hàng này khoảng 7 triệu đồng/tháng thì sau 30 năm nữa số tiền 7 triệu này có thể tương đương với 23 triệu đồng. Có nghĩa là khách hàng này sẽ tiêu 276 triệu/năm.

Giả sử: Bảo hiểm nhân thọ sẽ chi trả hết các chi phí liên quan tới sức khỏe khi về hưu thì với số tiền là 1 tỷ thì chỉ đủ bù đắp chi phí sinh hoạt cho khách hàng trong 3,6 năm mà thôi. Như vậy, tham gia bảo hiểm nhân thọ không đủ giúp bạn có một tương lai hưu trí an nhàn.

Tuy nhiên, điều này không có nghĩa là bạn nên nói không với bảo hiểm nhân thọ trong kế hoạch tài chính khi về già vì ở độ tuổi này thì chi phí cho chăm sóc sức khỏe là rất lớn. Lúc này bảo hiểm nhân thọ sẽ là 1 quỹ vô cùng cần thiết cho việc dự phòng chăm sóc sức khỏe cho bạn. Ngoài ra, bạn có thể lên kế hoạch cho khoản hưu trí của mình bằng cách tham gia thêm bảo hiểm xã hội hoặc kênh tích lũy dài hạn khác.

Bài viết được ghi theo chia sẻ của nhân vật - Ảnh: NVCC