5 thẻ tín dụng dành cho du lịch mang lại nhiều lợi ích nhất và những lưu ý quan trọng chắc chắn bạn không thể bỏ qua

Thẻ tín dụng dành cho du lịch bao gồm rất nhiều ưu đãi liên quan như giảm giá tại nhiều thương hiệu liên kết, đổi vé du lịch hay tích lũy dặm bay... Với những tiêu chí kể trên, những thẻ tín dụng du lịch nào hiện nay đang được chị em lựa chọn nhiều nhất?

Những thẻ tín dụng dành riêng cho tín đồ du lịch có nhiều lợi ích nhất

Thẻ tín dụng không chỉ giúp hạn chế rủi ro thất thoát tiền so với việc dùng tiền mặt mà còn là "cứu tinh" trong trường hợp chẳng may chủ thẻ "rỗng túi", ngoài ra còn kèm theo rất nhiều ưu đãi thiết thực đến từ ngân hàng. Việc đi du lịch trong nước cũng như quốc tế sẽ thuận tiện hơn rất nhiều nếu như chúng ta sở hữu cho mình tấm thẻ tín dụng.

Hiện nay có khá nhiều ngân hàng tại Việt Nam phát hành loại thẻ tín dụng có các tính năng dành riêng cho tín đồ du lịch. Mỗi loại thẻ lại có những ưu đãi hay biểu phí quy đổi giao dịch ngoại tệ (áp dụng với du lịch quốc tế) khác nhau. Hãy cùng xem đâu là những tấm thẻ phù hợp với nhu cầu của bạn nhất?

1. Thẻ tín dụng du lịch MSB Visa

Ưu đãi:

- Hoàn tiền lên tới 10% mọi chi tiêu, tối đa 8 triệu đồng/ năm.

- Hoàn tiền lên tới 30% với ưu đãi du lịch Travel JOY+, trị giá tới 2 triệu đồng/chương trình (12 triệu đồng/năm).

- Sở hữu bảo hiểm du lịch toàn cầu trị giá 10,5 tỷ đồng.

Biểu phí:

- Phí phát hành thẻ: Miễn phí.

- Phí thường niên: 599.000 VNĐ.

- Phí giao dịch/chuyển đổi ngoại tệ: 3%/số tiền giao dịch.

- Điều kiện mở thẻ: Thu nhập từ 12.000.000 VNĐ/ tháng.

2. Thẻ BIDV Vietravel Standard (Mastercard)

Thẻ BIDV Vietravel Standard là thẻ tín dụng liên kết giữa BIDV với công ty du lịch Vietravel, được phát hành lần đầu vào năm 2014.

Ưu đãi:

- Tích lũy điểm hội viên tại Vietravel để nhận quà tặng hoặc đổi vé du lịch theo tour.

Biểu phí:

- Phí thường niên: 300.000 VNĐ.

- Phí giao dịch/chuyển đổi ngoại tệ: 1%/số tiền giao dịch.

- Phí xử lý giao dịch tại đơn vị chấp nhận thẻ nước ngoài: 1.1%/ số tiền giao dịch.

- Điều kiện mở thẻ: Thu nhập từ 4.000.000 VNĐ/ tháng.

3. Thẻ tín dụng SCB MasterCard Gold

Ưu đãi:

- Hoàn tiền đến 10% lĩnh vực giải trí, ăn uống, thời trang, mua sắm trực tuyến, du lịch.

- Hoàn phí thường niên năm liền kề khi chi tiêu đủ hạn mức 25.000.000 đồng/tháng.

Biểu phí:

- Phí thường niên: 400.000 VNĐ.

- Phí giao dịch/chuyển đổi ngoại tệ: 3%/số tiền giao dịch.

- Điều kiện mở thẻ: Thu nhập chuyển khoản từ 5 - 7.000.000 VND/tháng.

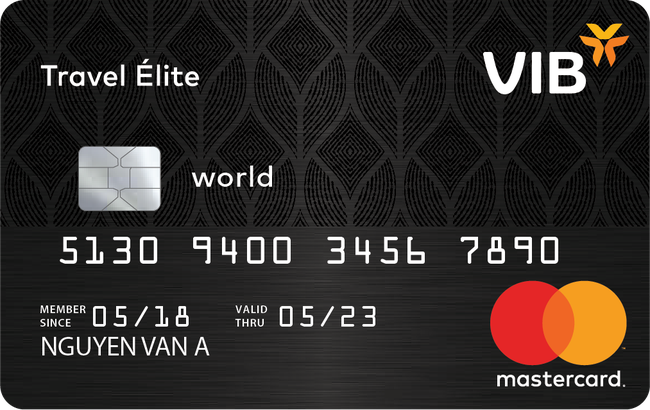

4. Thẻ tín dụng VIB Travel Élite (MasterCard)

Ưu đãi:

- Ưu đãi quy đổi dặm thưởng:

Khách hàng sẽ nhận được 1 dặm thưởng cho mỗi 25.000 VNĐ chi tiêu trong nước, 1 dặm thưởng cho mỗi 20.000 VNĐ chi tiêu tại nước ngoài, tăng thêm 1.000 dặm cho mỗi 100 triệu đồng chi tiêu (lên đến 5.000 dặm/năm). Dặm thưởng không bao giờ hết hạn.

- Tặng gói bảo hiểm du lịch 500.000 USD.

- Đặc quyền sử dụng hơn 1.000 phòng chờ tại các sân bay trên toàn thế giới.

- Ưu đãi lên đến 10% các hạng mục mua sắm, ăn uống, spa ở các cửa hàng đối tác tại sân bay.

Biểu phí:

- Phí thường niên: 1.299.000 VNĐ.

- Phí giao dịch/chuyển đổi ngoại tệ: 1.75%/số tiền giao dịch.

- Điều kiện mở thẻ: Thu nhập từ 12.000.000 VNĐ/ tháng.

5. Thẻ tín dụng VPBank Vietnam Airlines Platinum MasterCard

Ưu đãi:

- Tích lũy dặm bay:

Tặng 2.000 dặm Bông Sen Vàng (BSV) nếu có phát sinh giao dịch trong vòng 30 ngày đầu tiên kể từ ngày mở thẻ.

Tặng 3.000 dặm BSV nếu KH có tổng doanh số giao dịch đạt 300 triệu trong mỗi năm. Đổi 25.000 VND = 02 dặm đối với chi tiêu quốc tế và trong nước.

- Trả góp phí 0%, lãi suất 0% cho giao dịch chi tiêu liên quan đến du lịch như: Đặt vé máy bay, khách sạn, đặt tour du lịch tại các dối tác của VP Bank.

- Miễn phí phòng chờ sân bay: 1 Lần/ Quý

- Miễn phí chuyến Grab đến sân bay nếu đặt vé bay bằng thẻ YOLO - VPBank.

Biểu phí:

- Phí thường niên: 899.000 VNĐ

- Phí giao dịch/chuyển đổi ngoại tệ: 3%/số tiền giao dịch.

- Điều kiện mở thẻ: Thu nhập từ 15.000.000 VNĐ/ tháng.

Tips sử dụng thẻ tín dụng khi đi du lịch

Việc sử dụng thẻ tín dụng khi đi du lịch là một trong những phương thức thanh toán thuận tiện, đặc biệt là khi đi du lịch nước ngoài. Tuy vậy sử dụng thẻ tín dụng thiếu thận trọng cũng có thể tiềm ẩn những rủi ro như không được chấp nhận thanh toán, phí giao dịch quá tốn kém hoặc bị đánh cắp tiền. Để tránh những rủi ro khi sử dụng thẻ tín dụng đi du lịch, bạn cần lưu ý những điều sau:

- Mang nhiều loại thẻ tín dụng khác nhau khi đi du lịch: Điều này giúp bạn phòng tránh trường hợp bị mất thẻ tín dụng, thẻ tín dụng hết hạn mức, thẻ tín dụng bị hỏng, không sử dụng được tại nước ngoài.

- Thanh toán các khoản phí dịch vụ khách sạn, nghỉ dưỡng… trước một ngày trả phòng: Để phòng ngừa trường hợp thẻ không sử dụng được có thể xử lý kịp thời.

- Chuẩn bị mang theo cả tiền mặt cũng như chuyển đổi ngoại tệ nếu cần thiết, không nên chỉ mang theo mỗi theo tín dụng hoặc thẻ ghi nợ, visa… khi đi du lịch.

- Đảm bảo loại thẻ tín dụng của mình sẽ sử dụng được ở nơi sắp đến du lịch. Tìm hiểu kĩ tính năng và phạm vi sử dụng thẻ tín dụng của mình. Ký tên vào ô chữ ký vị trí bên dưới dải băng từ thẻ tín dụng. Kiểm tra xem bạn đã ký vào dải băng chữ ký ở mặt sau của thẻ chưa vì tại nước ngoài để tránh việc sử dụng thẻ của người khác. Khi thanh toán họ có thể kiểm tra bằng cách đối chiếu chữ ký của bạn trên hóa đơn với chữ ký trên thẻ trùng khớp.

- Tìm hiểu về các khoản phí giao dịch, phí rút tiền, phí chuyển đổi ngoại tệ của thẻ tín dụng trước khi đi du lịch, hạn chế tình trạng thanh toán, rút tiền không kiểm soát và phải chi trả lượng lớn tiền phí dịch vụ. Chỉ rút tiền khi thực sự cần thiết.

- Tránh lạm dụng rút tiền mặt từ thẻ tín dụng, đặc biệt là khi đi du lịch nước khác bởi phí dịch vụ sẽ rất cao. Bởi trên thế giới các ngân hàng không khuyến khích giao dịch tiền mặt. Hiện một số ngân hàng áp dụng phí rút tiền mặt với thẻ tín dụng tại Việt Nam là 4%, tại nước ngoài là 6% trên tổng giá trị giao dịch và tối thiểu là 50.000 đồng/lần. Đồng thời số tiền mặt khách hàng rút ra sẽ bị tính lãi ngay.

- Chuẩn bị các thông tin ngân hàng: Như thông tin liên lạc, đường dây nóng để xử lý kịp thời các vấn đề phát sinh với thẻ khi đi du lịch. Lưu lại số điện thoại hotline của ngân hàng được in trên mặt sau của thẻ để được hỗ trợ. Khi bạn gặp một số rủi ro như bị mất thẻ, bị nuốt thẻ tại ATM của nước ngoài hay không được hưởng ưu đãi giảm giá như ngân hàng thông báo. Lưu ý khi liên hệ từ nước ngoài bạn phải gọi vào số máy điện thoại cố định có mã (+84) của Việt Nam.

- Không nên quẹt thẻ tín dụng ở quá nhiều nơi, thông tin thẻ của bạn có thể bị xâm nhập ở những điểm quẹt thẻ đã bị virus, điều này có thể khiến tài khoản bị chiếm quyền sử dụng trước khi kịp nhận ra.

- Phí vượt hạn mức: Nếu trong quá trình đi du lịch mà bạn lỡ tay sử dụng hết hạn mức của mình thì vẫn có thể thanh toán vượt hạn mức của thẻ. Về vấn đề này, ngân hàng sẽ có những mức phí để tính vào phần phí sử dụng vượt quá hạn mức này (phí tương đối cao) vì ngân hàng sẽ chịu nhiều rủi ro cho khoản phí này.

- Tỷ giá tại thời điểm quẹt thẻ: Thông thường tỷ giá này là do tổ chức phát hành thẻ như Visa, Master… quy định. Ban có thể kiểm tra gia ngoại tệ ở các link sau:

+ Đối với thẻ Visa ban có thể xem thêm TẠI ĐÂY.

+ Đối với thẻ Master Card bạn có thể xem thêm TẠI ĐÂY.

Cân nhắc sử dụng thẻ tín dụng Visa và Mastercard:

- Tại khu vực châu Âu: Cả 2 loại thẻ Mastercard và thẻ Visa đều được sử dụng phổ biến..

- Tại khu vực châu Mỹ: 1 số điểm thanh toán không chấp nhận thẻ Visa, thẻ Mastercard được sử dụng chiếm ưu thế hơn.

- Tại khu vực châu Á: Thẻ Visa được dùng phổ biến được chấp nhận ở nhiều quốc gia.

Tuy nhiên có một số quốc gia không sử dụng thẻ Mastercard hay thẻ Visa, ví dụ như Trung Quốc. Quốc gia tỷ dân này ưu tiên thẻ tín dụng do chính họ phát hành, là UnionPay.